La troisième vague de l’infrastructure des télécommunications

Qu’est-ce que la troisième vague dans l’infrastructure des télécommunications ? En économie, la division du travail est la séparation des tâches dans tout système ou organisation économique afin que les participants puissent se spécialiser. La spécialisation dans les infrastructures de télécommunications est apparue aux États-Unis au milieu des années 1990, lorsque les dirigeants de trois entreprises (American Radio, Castle Towers et Steve Bernstein Associates) ont reconnu l’intérêt d’exploiter le potentiel des tours en vendant de l’espace à plusieurs locataires. Ces trois entreprises ont créé des sociétés de gestion d’infrastructures qui sont encore connues aujourd’hui : American Tower, Crown Castle et SBA Communications.

Les infrastructures passives ne sont pas «essentielles» pour les opérateurs de réseaux mobiles. Aux États-Unis, les opérateurs de réseaux mobiles (ORM) ont vite compris que leur activité consistait à vendre de la voix et des données et que l’infrastructure passive de télécommunications n’était pas vraiment au cÅ“ur de leur activité. Les sociétés de gestion d’infrastructures indépendantes, pour lesquelles la gestion de l’infrastructure de télécommunications passive est en fait une activité principale, ont généralement plus d’expérience dans l’identification des gains d’efficacité et la réduction des dépenses d’exploitation (OPEX). En outre, les sociétés de gestion d’infrastructures ont tendance à avoir un coût du capital plus faible que les ORM, et elles ont des ratios de co-location (partage de sites) plus élevés sur leurs mâts. EY-Parthenon a montré qu’un point de présence (PoP) typique géré par une société de tours indépendante est 46 % plus efficace qu’un point de présence géré par un ORM.

Les trois grands ORM américains ont cédé leurs infrastructures passives. En conséquence, tous les grands ORM américains ont vendu (ou loué) leurs pylônes à des sociétés d’infrastructure : en 2012, Crown Castle a payé 2,4 milliards de dollars à T-Mobile pour un accord à long terme portant sur 7 200 pylônes (certains vendus, d’autres loués). De même, en 2013, Crown Castle a payé 4,85 milliards de dollars à AT&T pour une location à long terme de 9 100 mâts. Et en 2015, American Tower a payé 5,1 milliards de dollars à Verizon Wireless pour une location à long terme de 11 300 mâts. De nombreuses transactions de moindre envergure ont également été conclues.

L’Europe a suivi le mouvement. Ces dernières années, les ORM européens ont également commencé à vendre. Certains ont commencé par l’étape (moins efficace) de la création de sociétés d’infrastructures contrôlées par les ORM (Deutsche Funkturm, Telxius, Vantage). Mais d’autres ont fait le «saut» vers une spécialisation complète. Par exemple, en Espagne, les ORM (Telefonica, Yoigo, Masmovil et Orange) ont vendu près de 8 000 pylônes à Cellnex au cours de la dernière décennie. En France, Bouygues a vendu plus de 6 000 tours à Cellnex et FPS Towers, et Iliad a vendu 70 % de son portefeuille de tours à Cellnex. En Italie, Wind a vendu 7 400 pylônes à Cellnex, et CK Hutchinson en a vendu 8 900 autres, également à Cellnex. Et au Royaume-Uni, Cellnex a récemment acquis Arqiva, ainsi que 6 000 pylônes de CK Hutchinson.

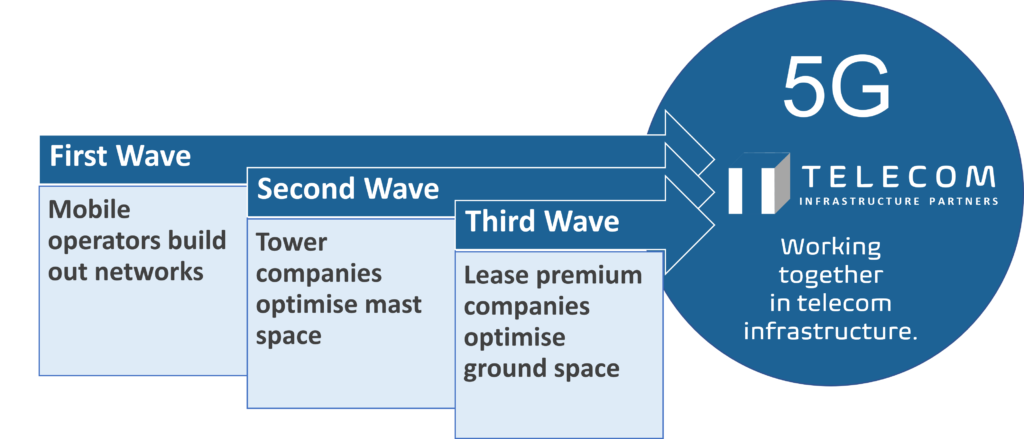

Trois vagues. On pourrait se représenter ces développements comme des «vagues». La première vague serait le développement initial des réseaux par les ORM eux-mêmes. La deuxième vague serait la vente de l’infrastructure passive aux sociétés de gestion d’infrastructures.

La troisième vague a également commencé aux États-Unis. Wireless Capital Partners (WCP), le premier investisseur de baux fonciers pour les télécommunications aux États-Unis, a été créé en 2001. Unison Site Management (Unison) a suivi peu après, en 2003. Unison a amélioré le modèle de WCP en commençant à acquérir des «servitudes de télécommunications» plutôt que de simples intérêts locatifs (et il s’est avéré que les servitudes de télécommunications, qui sont des droits de propriété plus forts, se sont mieux comportées en 2009-2010 pendant ce que l’on a appelé la Grande Récession). M. Overman, qui était à l’époque un avocat spécialisé dans la fiscalité internationale et les financements structurés, a d’abord aidé une société du nom de MD7 à se lancer dans l’acquisition de baux de sites en 2004, année de la création de Communications Capital Group (aujourd’hui TowerPoint). Telecom Lease Advisors (aujourd’hui Lease Advisors) a été créée en 2008. Enfin, M. Overman a créé Wireless Infrastructure Partners (WIP) en 2009, et Landmark Dividend a suivi en 2010.

M. Overman et son équipe à WIP ont fait de l’investissement en location de sites mobiles de style américain une entreprise internationale. Après avoir conclu environ 1 000 investissements de location de sites mobiles aux États-Unis, M. Overman et son équipe de WIP sont devenus la première entreprise à faire de l’agrégation de location de sites mobiles de style américain une activité internationale. Il s’agissait d’une étape logique, car la concurrence entre les investisseurs de baux américains faisait baisser les marges ; les investisseurs se disputaient quelque 300 000 sites aux États-Unis, mais le marché international, qui comptait plusieurs millions de sites, était très ouvert. En outre, M. Overman avait la double nationalité européenne et américaine, il était né et avait grandi aux Pays-Bas (l’une des sociétés les plus ouvertes et les plus multiculturelles du monde) mais avait reçu une formation professionnelle aux États-Unis (à la Georgetown Law School et à sa School of Foreign Service).

M. Overman a appliqué l’approche du WCP consistant à acheter des baux dans les juridictions de common law (Australie, Canada, Royaume-Uni), où les «servitudes brutes» de type Unison n’existent pas. Il a ensuite remplacé les servitudes par le concept (originellement romain et bien usé) des usufruits dans les pays de droit civil (France, Espagne, Italie, Mexique, Brésil, Chili et Colombie). D’autres juridictions nécessitaient une approche plus personnalisée. M. Overman et ses équipes ont investi dans environ 6 000 sites dans 20 pays en moins d’une décennie. Landmark Dividend and Lease Advisors a suivi M. Overman dans les seules juridictions anglophones (Canada et Australie). Mais partout ailleurs dans le monde, M. Overman et ses équipes, d’abord au WIP et maintenant à TIP, font face à peu ou pas de concurrence. Chez TIP, M. Overman et ses équipes continuent d’innover, en s’implantant sur de nouveaux marchés comme le Danemark et la République tchèque, avec d’autres juridictions et d’autres classes d’actifs déjà prévues.

Les sociétés de pylônes comme «stratégie de sortie» pour les investisseurs de baux. Bien que la troisième vague soit nouvelle pour les opérateurs de réseaux mobiles et les sociétés de gestion d’infrastructures, ces dernières sont rapidement devenues la «stratégie de sortie» des agrégateurs de baux. American Tower a acheté 1 800 investissements de location de sites à Unison en 2011 (et Unison a quitté l’espace). Crown Castle en a acheté 2 300 à WCP en 2012 (et WCP n’est plus actif non plus). InSite Wireless Group a acheté Lease Advisors en 2014, puis a été racheté par American Tower en 2020. Landmark Dividend a été racheté par Digital Bridge en 2021.

Telecom Infrastructure Partners à nouveau à l’avant-garde. L’acquisition de plus de 6 000 baux de sites mobiles par M. Overman et ses équipes a permis aux investisseurs de WIP d’entrer en bourse en 2020. M. Overman a créé Telecom Infrastructure Partners (TIP) en février 2020 et a immédiatement cherché et obtenu l’engagement en capital nécessaire pour aider à pousser la troisième vague jusqu’à sa conclusion logique (350 millions de dollars en capitaux propres qui, combinés à la dette, fourniront à TIP bien plus d’un milliard de dollars à investir). Après un congé sabbatique de 18 mois, M. Overman a lancé les opérations de TIP le 1er septembre 2021.

Il est temps de s’entendre. Laconclusion logique de la troisième vague est, bien sûr, une nouvelle division du travail et de l’efficacité. Il y a quelques années, un cadre d’American Tower, avec qui M. Overman a négocié des programmes d’investissement en location de sites parrainés par les locataires à travers l’Amérique latine, l’a bien dit : «Les opérateurs sans fil devraient se spécialiser dans la voix et les données, les sociétés de gestion d’infrastructures devraient se spécialiser dans l’acier, et les investisseurs de baux fonciers devraient se spécialiser dans les terrains.»

Le problème est que les investisseurs dans les baux de sites mobiles ont recherché la «hausse» associée à l’acier au lieu de reconnaître que les investissements dans les baux de sites mobiles ressemblent aux investissements dans les baux «Triple Net» dans d’autres classes d’actifs : alors que les sociétés de gestion d’infrastructures maintiennent le prix de leurs actions en poursuivant la croissance (organiquement en faisant pression sur les ORM pour obtenir des loyers plus élevés et en co-localisant des locataires supplémentaires, ainsi que par le biais de fusions et acquisitions), un agrégateur de baux bien géré partage des objectifs communs avec ses locataires, les ORM et les sociétés de gestion d’infrastructures. Les deux parties recherchent des revenus locatifs à long terme, prévisibles et de type obligataire.

TIP est prêt à être contrôlé à 100%. Pour cette raison, TIP est prêt à être contrôlé à 100% par ses locataires, les opérateurs et les sociétés de gestion de tours. Notre modèle économique consiste à investir dans des locations de sites mobiles «tels que nous les trouvons». Nous ne sommes PAS des investisseurs de type capital-risque qui cherchent à maximiser le rendement d’une tranche limitée d’investissements par des renégociations agressives. Au contraire, nous construisons un portefeuille global de haute qualité, avec des flux de trésorerie prévisibles à long terme – comme une obligation, pas une action. TIP est prêt à renoncer à toute possibilité de renégociation en concluant avec ses locataires des baux négociés (ou des contrats de bail groupe) qui sont co-terminaux avec l’investissement de TIP. Cela signifie que les opérateurs et les sociétés de gestion de tours obtiennent les prix et les conditions d’exploitation qu’ils souhaitent – sans avoir à se soucier d’une quelconque renégociation. TIP cherchera à obtenir un rendement raisonnable, sur lequel elle sera totalement transparente.

Soit dit en passant, cette approche est identique à celle adoptée par WCP, et Unison, et Landmark Dividend. Les opérateurs américains ont travaillé avec ces agrégateurs de baux pour sauvegarder des sites stratégiques à des conditions prévisibles. Il est insensé pour un investisseur en location de sites de négocier de manière agressive avec des locataires importants, cotés en bourse et bien capitalisés. Cela a encore moins de sens de le faire dans de nombreuses juridictions sur plusieurs continents.

Trois exemples de la troisième vague. TIP poursuivra et améliorera les résultats obtenus par M. Overman et ses équipes en acquérant des locations de sites mobiles (et des centres de commutation mobile, des DAS et des centres de données) de manière indépendante et à un rythme rapide. Mais TIP est bien placé pour aider les opérateurs et les sociétés de gestion de tours à se spécialiser davantage, complétant ainsi la troisième vague. En voici quelques exemples :

(1) Programmes de primes de location parrainés par le locataire. TIP peut contribuer à créer une situation «gagnant-gagnant» entre, d’une part, les propriétaires immobiliers et, d’autre part, les opérateurs et les sociétés d’infrastructure. En effet, la capacité de TIP à payer des primes de location importantes et immédiates aux propriétaires ne dépend PAS de la renégociation du bail du site au moment du renouvellement. Au contraire, TIP profite du fait que le propriétaire est confronté à un «risque binaire» : soit le bail du site mobile paie un loyer («1»), soit il est résilié («0″). TIP est bien sûr confronté à un risque de portefeuille (plutôt qu’à un risque binaire) : si un bail de site particulier est résilié, TIP est couvert par des milliers d’autres baux de sites. Logiquement, cela signifie qu’il y a toujours un prix de paiement qui est intéressant à la fois pour TIP et pour le propriétaire du site. Dans un monde rationnel, 100 % des propriétaires de sites devraient vendre ! L’attrait des primes de location a été confirmé sur le marché : plus de 25 000 investissements en location de sites ont été réalisés à ce jour dans le monde.

L’opérateur ou la société d’infrastructure est le principal gagnant dans ce scénario, car la TIP est prête à conclure un bail négocié (ou un accord de site multiple) qui offre à l’opérateur toute la flexibilité opérationnelle qu’il souhaite (par exemple, les termes «expansion de l’utilisation» et «expansion des locaux» pour soutenir les déploiements 5G), ainsi que des réductions de loyer raisonnables. L’opérateur ou l’entreprise d’infrastructure contrôle TIP et le propriétaire à 100 %, car le bail négocié ou le MSA est cofinancé par l’investissement de TIP. TIP n’aura jamais la possibilité de renégocier – et l’opérateur ou la société d’infrastructure pourra toujours résilier le contrat si nécessaire.

(2) Sortir de l’impasse résultant du code des communications électroniques de 2017 au Royaume-Uni. Au Royaume-Uni, la réforme du code des communications électroniques (ECC) a été conçue pour aider à atteindre une couverture omniprésente et une plus grande capacité – en particulier en ce qui concerne la 5G. Les opérateurs de téléphonie mobile ont utilisé le code pour obtenir des réductions de loyer (parfois spectaculaires), et les propriétaires ont riposté.

Nous avons déjà vu plus de décisions de justice sous le Code de 2017 que pendant les 30 années où le Code précédent était en vigueur, et le Tribunal a mis en garde contre les retards. Le gouvernement cherche à savoir si des changements sont nécessaires, mais la Law Society affirme que les modifications apportées au Code et aux procédures ne sont pas suffisantes.

L’Ofcom indique que les parties doivent chercher un accord, et chez TIP, nous pensons pouvoir les aider. Plus de 25 000 investissements en location de sites dans le monde ont montré que les propriétaires de sites mobiles apprécient les primes de location. Des milliers de primes de location de sites ont été versées au Royaume-Uni. Comme indiqué ci-dessus, la volonté de TIP de payer des primes de location importantes ne dépend PAS des futures augmentations de loyer. En fait, nous sommes prêts à accepter des baisses de loyer comme le prévoit le nouveau CEC. Notre modèle économique est basé sur des flux de trésorerie à long terme, prévisibles, de type » obligations «, quels qu’ils soient. Notre rendement ne dépend PAS d’une «hausse» future négociée.

Nous n’avons PAS non plus pris position par rapport à la nouvelle CCE, de sorte que nous pouvons contribuer à » sortir de l’impasse » entre, d’une part, les propriétaires de sites et, d’autre part, les opérateurs et les sociétés d’infrastructure. Notre faible coût du capital nous permet de verser d’importantes primes de location aux propriétaires de sites, tout en offrant aux opérateurs et aux sociétés d’infrastructure les avantages qu’ils recherchent dans le cadre du nouveau CEC.

TIP n’est qu’un facilitateur, et est prêt à être contrôlé à 100% sous contrat. Notre travail consiste à fournir le capital nécessaire pour «sortir de l’impasse».

(3) Cession-bail de terrains et d’infrastructures. Le processus de cession-bail est simple. TIP acquiert des droits sur un bien, en pleine propriété ou par le biais d’un bail principal ou d’un usufruit. TIP loue ensuite la propriété à l’opérateur, qui conserve un contrôle total sur TIP.

L’opérateur utilise le produit de la vente comme il le souhaite, dans des activités «de base» rentables, comme les déploiements technologiques. Le financement par cession-bail présente de nombreux avantages :

- Récupérer les dépenses d’investissement antérieures (CapEx) tout en conservant un contrôle total ;

- Obtenez 100 % de la valeur de l’actif (pas de ratio prêt/valeur) ;

- Améliorer les ratios dette/fonds propres, éviter de déclencher les clauses de la dette ;

- Plus souple que le financement par l’emprunt (durée de 10 à 30 ans) ;

- Transformer un actif amortissable en espèces ;

- Protéger l’actif des acheteurs tiers indépendants.

L’opérateur gardera le contrôle total de l’actif. TIP est une contrepartie purement financière, et non un concurrent. Nos contrats de location sont de type «Triple-Net» et «obligataire». L’opérateur s’engage sur les prix, les termes et les conditions – il n’y aura pas de renégociation. Monétiser :

- Mâts ;

- Les centres de commutation mobiles (MSC) ;

- DAS ; et

- Centres de données (DATA Center).

Les opérateurs américains se sont protégés en concluant des cessions-bail d’actifs essentiels avec diverses contreparties. Par exemple, lorsqu’AT&T a vendu 1 000 mâts supplémentaires en 2019, il ne les a pas vendus à Crown Castle (qui avait acheté 9 100 de ses mâts en 2013). Au lieu de cela, elle a conclu un accord avec Peppertree. De même, lorsque Verizon a décidé de conclure un accord de cession-bail de 650 millions de dollars pour son centre opérationnel du New Jersey en 2015, il l’a fait avec Mesirow Financial plutôt qu’avec American Tower. Les opérateurs européens devraient de la même manière envisager des contreparties qui ne contrôlent pas déjà leurs portefeuilles de mâts. En fait, pour vraiment compléter la troisième vague (spécialisation optimale sans renoncer au contrôle), les opérateurs pourraient envisager de conclure des opérations de cession-bail du sol avec TIP, tout en poursuivant les opérations de cession-bail de l’acier, de l’équipement ou même des bâtiments au-dessus du sol loué avec des tiers. Un maximum de recettes, un maximum de contrôle.

TIP offre de loin l’équipe la plus expérimentée dans le domaine de l’investissement en location de sites mobiles :

- De 2000 à 2009, M. Overman a conseillé des entreprises du classement Fortune 500 pour plus de 4 milliards de dollars de financements locatifs de grande envergure ;

- De 2010 à 2019, M. Overman et ses équipes ont fait de l’investissement en location de sites mobiles à l’américaine une activité internationale, en concluant plus de 6 000 transactions (évaluées à un milliard de dollars supplémentaires).

Avec TIP, M. Overman et ses équipes améliorent et accélèrent encore cet impressionnant palmarès en tant que leaders d’opinion et innovateurs dans ce domaine.