La terza ondata di infrastrutture di telecomunicazione

Qual è la terza ondata di infrastrutture di telecomunicazione? In economia, la divisione del lavoro è la separazione dei compiti in qualsiasi sistema economico o organizzazione in modo che i partecipanti possano specializzarsi. La specializzazione nelle infrastrutture di telecomunicazione è emersa negli Stati Uniti a metà degli anni 1990, quando i dirigenti di tre società (American Radio, Castle Towers e Steve Bernstein Associates) hanno riconosciuto il valore di sfruttare il potenziale delle torri vendendo spazio a più affittuari. Queste tre società hanno creato  società di gestione delle infrastrutture  che sono ancora conosciute oggi: American Tower, Crown Castle e SBA Communications.

L’infrastruttura passiva non è «essenziale» per gli operatori di reti mobili.  Negli Stati Uniti, gli operatori di rete mobile (MNO) si sono rapidamente resi conto che la loro attività vendeva voce e dati e che l’infrastruttura di telecomunicazioni passiva non era davvero al centro della loro attività . Le società indipendenti di gestione delle infrastrutture, per le quali la gestione passiva delle infrastrutture di telecomunicazione è in realtà un core business, hanno generalmente più esperienza nell’identificazione di guadagni di efficienza e nella riduzione delle spese operative (OPEX). Inoltre, le società  di gestione delle infrastrutture tendono ad avere un costo del capitale inferiore rispetto agli MNO e hanno rapporti di co-location (condivisione del sito) più elevati sui loro torri. EY-Parthenon ha dimostrato che un tipico punto di presenza (PoP) gestito da una società di torri indipendente è il 46% più efficiente di un punto di presenza gestito da un MNO.

I tre principali MNO statunitensi hanno ceduto la loro infrastruttura passiva.  Di conseguenza, tutti i principali MNO statunitensi hanno venduto (o affittato) le loro torri a società di infrastrutture: nel 2012, Crown Castle ha pagato 2,4 miliardi di dollari a T-Mobile per un accordo a lungo termine per 7.200 torri (alcune vendute, altre affittate). Allo stesso modo, nel 2013, Crown Castle ha pagato AD AT & T $ 4,85 miliardi per un contratto di locazione a lungo termine di 9.100 torri. E nel 2015, American Tower ha pagato a Verizon Wireless 5,1 miliardi di dollari per un contratto di locazione a lungo termine di 11.300 torri. Sono state concluse anche molte transazioni più piccole.

L’Europa ha seguito l’esempio.  Negli ultimi anni, anche gli MNO europei hanno iniziato a vendere. Alcuni hanno iniziato con la fase (meno efficiente) della creazione di società di infrastrutture controllate  da MNO (Deutsche Funkturm, Telxius, Vantage). Ma altri hanno fatto il «salto» alla piena specializzazione. Ad esempio, in Spagna, gli MNO (Telefonica, Yoigo, Masmovil e Orange) hanno venduto quasi 8.000 piloni a Cellnex negli ultimi dieci anni. In Francia, Bouygues ha venduto più di 6.000 torri a Cellnex e FPS Towers, e Iliad ha venduto il 70% del suo portafoglio di torri a Cellnex. In Italia, Wind ha venduto 7.400 tralicci a Cellnex, e CK Hutchinson ne ha venduti altri 8.900, sempre a Cellnex. E nel Regno Unito, Cellnex ha recentemente acquisito Arqiva, così come 6.000 piloni da CK Hutchinson.

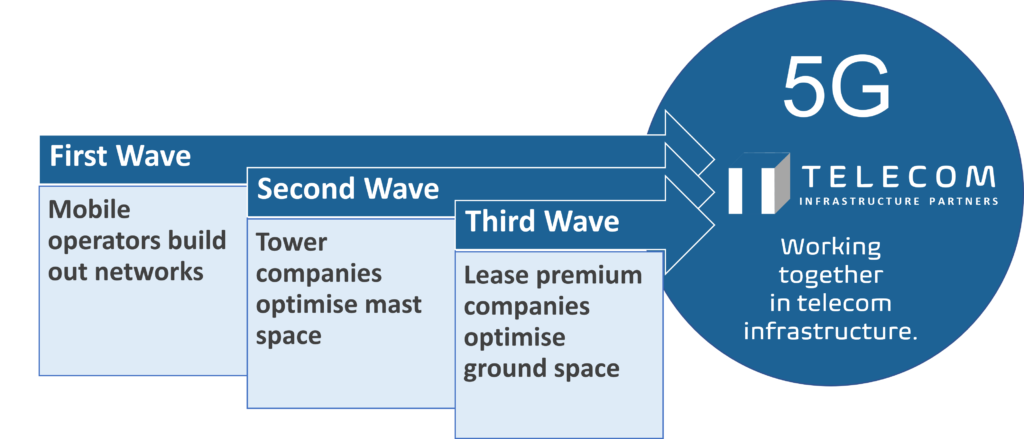

Le Tre ondate.  Si potrebbe pensare a questi sviluppi come «onde». La prima ondata sarebbe lo sviluppo iniziale delle reti da parte degli stessi MNO. La seconda ondata sarebbe la vendita di infrastrutture passive a società di gestione delle infrastrutture.

La terza ondata è iniziata anche negli Stati Uniti. Wireless Capital Partners (WCP), il più grande investitore in contratti di locazione di terreni per telecomunicazioni negli Stati Uniti, è stata fondata nel 2001. Unison Site Management (Unison) seguì poco dopo, nel 2003. Unison ha migliorato il modello WCP iniziando ad acquisire «servitù di telecomunicazione» piuttosto che semplici interessi di noleggio (e si è scoperto che le servitù delle telecomunicazioni, che sono diritti di proprietà più forti, hanno ottenuto risultati migliori nel 2009-2010 durante quella che è stata chiamata la Grande Recessione). Overman, che all’epoca era un avvocato specializzato in fiscalità internazionale e finanza strutturata, ha aiutato per la prima volta una società chiamata MD7 ad acquisire contratti di locazione di siti nel 2004, quando è stata fondata Communications Capital Group (ora TowerPoint). Telecom Lease Advisors (ora Lease Advisors) è stata fondata nel 2008. Infine, Overman ha fondato Wireless Infrastructure Partners (WIP) nel 2009 e Landmark Dividend è seguito nel 2010.

Overman e il suo team di WIP hanno portato il modello tipico americano dell’investimento nei contratti di locazione dei siti mobili all’estero.  Dopo aver chiuso circa 1.000 investimenti nell’affitto di siti mobili negli Stati Uniti, Overman e il suo team WIP sono diventati la prima azienda a rendere l’aggregazione di siti mobili in stile statunitense un’attività internazionale. Questo è stato un passo logico, poiché la concorrenza tra gli investitori statunitensi in contratti di locazione stava riducendo i margini; gli investitori erano in lizza per circa 300.000 siti negli Stati Uniti, ma il mercato internazionale, che aveva diversi milioni di siti, era molto aperto. Inoltre, il signor Overman aveva la doppia cittadinanza europea e americana, è nato e cresciuto nei Paesi Bassi (una delle società più aperte e multiculturali del mondo) ma ha ricevuto una formazione professionale negli Stati Uniti (presso la Georgetown Law School e la sua School of Foreign Service).Â

Overman ha applicato l’approccio del WCP di acquistare contratti di locazione in giurisdizioni di common law (Australia, Canada, Regno Unito), dove non esistono «servitù lorde» sul modello Unison. Ha poi sostituito le servitù con il concetto (originariamente romano e ben costruito) di usufrutti nei paesi di diritto civile (Francia, Spagna, Italia, Messico, Brasile, Cile e Colombia). Altre giurisdizioni richiedevano un approccio più personalizzato. Overman ha guidato e investito in circa 6.000 sedi in 20 paesi in meno di un decennio. Landmark Dividend and Lease Advisors ha seguito Overman solo nelle giurisdizioni di lingua inglese (Canada e Australia). Ma in qualsiasi altra parte del mondo, Overman, prima in WIP e ora in TIP, affronta poca o nessuna concorrenza. In TIP, Overman continua a innovare, espandendosi in nuovi mercati come la Danimarca e la Repubblica Ceca, con altre giurisdizioni e classi di attivita’ aggiuntive già pianificate.

Le società di torri come «strategia di uscita» per gli investitori nei contratti di locazione.  Sebbene la terza ondata sia nuova per gli operatori di reti mobili e le società di gestione delle infrastrutture, queste ultime sono diventate rapidamente la «strategia di uscita» degli aggregatori di contratti di locazione. American Tower ha acquistato 1.800 investimenti in affitto di contratti di locazione di siti da Unison nel 2011 (e Unison ha lasciato il mercato). Crown Castle ne ha acquistati 2.300 da WCP nel 2012 (e anche WCP non è più attivo). InSite Wireless Group ha acquistato Lease Advisors nel 2014 ed è stato acquisito da American Tower nel 2020. Landmark Dividend è stata acquisita da Digital Bridge nel 2021.

Telecom Infrastructure Partners ancora una volta in prima linea.  L’acquisizione di oltre 6.000 contratti di locazione di siti mobili da parte di Overman e del suo team ha permesso agli investitori di WIP di diventare pubblici nel 2020. Overman ha fondato Telecom Infrastructure Partners (TIP) nel febbraio 2020 e ha immediatamente cercato e ottenuto l’impegno di capitale necessario per contribuire a spingere la terza ondata alla sua logica conclusione ($ 350 milioni di capitale che, combinato con il debito, fornirà a TIP ben oltre un miliardo di dollari da investire). Dopo un anno sabbatico di 18 mesi, Overman ha lanciato le operazioni di TIP il 1 ° settembre 2021.

È tempo di andare d’accordo.  La conclusione logica della terza ondata è, naturalmente, una nuova divisione del lavoro e dell’efficienza. Alcuni anni fa, un dirigente dell’American Tower, con il quale Overman ha negoziato programmi di investimento in affitto di siti sponsorizzati dagli operatori in tutta l’America Latina, lo ha detto bene: «Gli operatori wireless dovrebbero specializzarsi in voce e dati,  le società di gestione delle infrastrutture  dovrebbero specializzarsi in acciaio, e gli investitori nei contratti di locazione di terreni dovrebbero specializzarsi nei terreni».

Il problema è che gli investitori nei contratti di locazione di siti mobili hanno cercato l'»aumento» associato all’acciaio invece di riconoscere che gli investimenti in contratti di locazione di siti mobili assomigliano a investimenti in leasing «Triple Net» in altre classi di attività : mentre le società di gestione delle infrastrutture  mantengono i loro prezzi delle azioni continuando a crescere (organicamente facendo pressione sugli MNO per affitti più elevati e co-localizzando ulteriori affittuari, nonché attraverso fusioni e acquisizioni), un aggregatore di contratti di locazione ben gestito condivide obiettivi comuni con i suoi affittuari, MNO e  società di gestione delle infrastrutture. Entrambe le parti sono alla ricerca di un reddito da locazione a lungo termine, prevedibile e simile a quello obbligazionario.

TIP è pronto per essere controllato al 100%.  Per questo motivo, TIP è pronta per essere controllata al 100% dai suoi affittuari, operatori e  società di gestione delle torri. Il nostro modello di business è quello di investire in noleggi di siti mobili «come li troviamo». NON siamo venture capitalist che cercano di massimizzare il ritorno su una tranche limitata di investimenti attraverso rinegoziazioni aggressive. Al contrario, costruiamo un portafoglio globale di alta qualità , con flussi di cassa prevedibili a lungo termine, come un’obbligazione, non un titolo. TIP è pronta a rinunciare a qualsiasi possibilità di rinegoziazione concludendo contratti di locazione negoziati (o contratti di locazione di gruppo) con i suoi inquilini che sono co-terminal con l’investimento di TIP. Ciò significa che gli operatori e  le società di gestione  delle torri ottengono i prezzi e le condizioni operative che desiderano, senza doversi preoccupare di alcuna rinegoziazione. TIP cercherà di ottenere un rendimento ragionevole, sul quale sarà completamente trasparente.

A proposito, questo approccio è identico a quello adottato da WCP, Unison e Landmark Dividend.  Gli operatori statunitensi hanno lavorato con questi aggregatori di leasing per salvaguardare i siti strategici a condizioni prevedibili. Non ha senso per un investitore in contratti di affitto di siti commerciare in modo aggressivo con inquilini di grandi dimensioni, quotati in borsa e ben capitalizzati. Ha ancora meno senso farlo in molte giurisdizioni in più continenti.

Tre esempi dalla terza ondata.  TIP continuerà e migliorerà i risultati raggiunti da Overman e dai suoi team acquisendo noleggi di siti mobili (e centri di commutazione mobile, DAS e data center) in modo indipendente e ad un ritmo rapido. Ma TIP è ben posizionata per aiutare gli operatori e  le società di gestione delle  torri a specializzarsi ulteriormente, completando la terza ondata. Ecco alcuni esempi:

(1) Programmi di bonus di affitto sponsorizzati dagli affittuari.  TIP può aiutare a creare una situazione «win-win» tra i proprietari di immobili da un lato e gli operatori e le società di infrastrutture dall’altro. Infatti, la capacità di TIP di pagare premi di locazione significativi e immediati ai proprietari NON dipende dalla rinegoziazione del contratto di locazione del sito al momento del rinnovo. Al contrario, TIP approfitta del fatto che il proprietario si trova di fronte a un «rischio binario»: o il contratto di locazione del sito mobile paga l’affitto («1»), o viene risolto («0»). TIP ovviamente affronta il rischio di portafoglio (piuttosto che il rischio binario): se un particolare contratto di locazione del sito viene terminato, TIP è coperto da migliaia di altri contratti di locazione del sito. Logicamente, questo significa che c’è sempre un prezzo di pagamento interessante sia per TIP che per il proprietario del sito. In un mondo razionale, il 100% dei proprietari di siti dovrebbe vendere! L’attrattiva dei premi di noleggio è stata confermata sul mercato: oltre 25.000 investimenti in affitto di siti sono stati effettuati fino ad oggi in tutto il mondo.

L’operatore o l’azienda dell’infrastruttura è il principale vincitore in questo scenario, in quanto il TIP è disposto a stipulare un contratto di locazione negoziato (o un accordo multisito) che offra all’operatore tutta la flessibilità operativa che desidera (ad esempio i termini «espansione dell’utilizzo» e «espansione dei locali» per supportare le implementazioni 5G), così come ragionevoli riduzioni degli affitti. L’operatore o la società di infrastrutture controlla TIP e il proprietario al 100%, poiché il contratto di locazione negoziato  o MSA è cofinanziato dall’investimento di TIP. TIP non avrà mai l’opportunità di rinegoziare – e l’operatore o la  società di infrastrutture sarà sempre in grado di risolvere il contratto se necessario.

(2) Superare lo stallo derivante dal codice delle comunicazioni elettroniche del 2017 nel Regno Unito.  Nel Regno Unito, la riforma del Codice delle comunicazioni elettroniche (CCE) è stata progettata per contribuire a raggiungere una copertura totale e una maggiore capacità , in particolare quando si tratta di 5G. Gli operatori di telefonia mobile hanno utilizzato il codice per ottenere riduzioni dell’affitto (a volte drammatiche) e i proprietari hanno reagito.

Abbiamo già visto più decisioni giudiziarie ai sensi del Codice del 2017 rispetto ai 30 anni in cui il Codice precedente era in vigore, e il Tribunale ha avvertito di ritardi. Il governo sta esaminando se sono necessari cambiamenti, ma il Mondo Legale afferma che le modifiche al Codice e alle procedure non sono sufficienti.

Ofcom afferma che le parti devono cercare un accordo e in TIP crediamo di poter aiutare. Più di 25.000 investimenti in affitto di siti in tutto il mondo hanno dimostrato che i proprietari di siti mobili apprezzano i premi di locazione. Migliaia di premi di locazione del sito sono stati pagati nel Regno Unito. Come notato sopra, la disponibilità di TIP a pagare premi di locazione significativi NON dipende da futuri aumenti degli affitti. In effetti, siamo disposti ad accettare riduzioni degli affitti come previsto dalla nuova CCE. Il nostro modello di business si basa su flussi di cassa a lungo termine, prevedibili e di tipo obbligazionario, qualunque essi siano. Il nostro ritorno NON dipende da un futuro «rialzo» negoziato

Né abbiamo preso posizione sulla nuova CCE, in modo da poter contribuire a «rompere lo stallo» tra i proprietari dei siti da un lato e gli operatori e le società di infrastrutture dall’altro. Il nostro basso costo del capitale ci consente di pagare grandi premi di leasing ai proprietari dei siti, fornendo al contempo agli operatori e alle società di infrastrutture i vantaggi che cercano nell’ambito del nuovo CCE.

TIP è solo un facilitatore ed è pronto per essere controllato al 100% sotto contratto. Il nostro compito è quello di fornire il capitale necessario per «rompere l’impasse».

(3) Vendita e riaffitto di terreni e infrastrutture.  Il processo di vendita e riaffitto è semplice. TIP acquisisce diritti di proprietà , sia in piena proprietà che attraverso un contratto di locazione principale o usufrutto. TIP affitta quindi la proprietà all’operatore, che mantiene il pieno controllo su TIP.

L’operatore utilizza i proventi della vendita come desidera, in attività «core» redditizie, come gli impieghi tecnologici. Il finanziamento sale-leaseback ha molti vantaggi:

- Recuperare le precedenti spese in conto capitale (CapEx) mantenendo il pieno controllo;

- Ottenere il 100% del valore patrimoniale (nessun rapporto prestito-valore);

- Migliorare i rapporti debito/patrimonio netto, evitare di attivare clausole di debito;

- Più flessibile del finanziamento del debito (durata da 10 a 30 anni);

- Trasformare un bene ammortizzabile in denaro;

- Protegge i beni di acquirenti terzi indipendenti.

L’operatore manterrà il pieno controllo dell’asset. TIP è una controparte puramente finanziaria, non un concorrente. I nostri contratti di locazione sono «Triple-Net» e «bond».  L’operatore si impegna a prezzi, termini e condizioni – non ci sarà alcuna rinegoziazione.  Monetizzare:

- Torri;

- Centri di commutazione mobili (MSC);

- DAS;

- Data Center.

Gli operatori statunitensi si sono protetti stipulando contratti di vendita e riaffitto di attività critiche con varie controparti. Ad esempio, quando AT & T ha venduto altri 1.000 torri nel 2019, non li ha venduti a Crown Castle (che aveva acquistato 9.100 delle sue torri nel 2013). Invece, ha stretto un accordo con Peppertree. Allo stesso modo, quando Verizon ha deciso di stipulare un accordo di vendita e riaffitto da $ 650 milioni per il suo centro operativo del New Jersey nel 2015, lo ha fatto con Mesirow Financial piuttosto che American Tower. Allo stesso modo, gli operatori europei  dovrebbero prendere in considerazione controparti che non controllano già i loro portafogli di torri. Infatti, per completare realmente la terza ondata (specializzazione ottimale senza rinunciare al controllo), gli operatori  potrebbero prendere in considerazione la possibilità di stipulare operazioni di riaffitto di terreni con TIP, mentre continuano le operazioni di riaffitto di acciaio, attrezzature o persino edifici fuori terreno affittato a terze parti. Massimo fatturato, massimo controllo.

TIP offre di gran lunga il team più esperto nel campo degli investimenti in affitto di siti mobili:

- Dal 2000 al 2009, Overman ha fornito consulenza alle società Fortune 500 su oltre 4 miliardi di dollari in finanziamenti per affitti su larga scala;

- Dal 2010 al 2019, Overman e i suoi team hanno reso l’investimento in affitto di siti mobili del modello statunitense, un business internazionale, chiudendo oltre 6.000 accordi (per un valore di un altro miliardo di $).

Con TIP, Overman e il suo team direttivo in rapida espansione stanno ulteriormente migliorando e accelerando questo impressionante track record come leader di pensiero e innovatori in questo campo.